[S리포트] ①'유증=승계' 공식 깬 한화…정공법으로 승부하다

[새판 짜는 한화그룹] 한화에너지·임팩트, 오션 지분 매각으로 확보한 1.3조원 한화에어로 재투자

최유빈 기자

2,527

공유하기

편집자주

김승연 한화그룹 회장의 아들 삼 형제 승계와 주력 계열사인 한화에어로의 유상증자 시기가 맞물리면서 승계를 위한 유상증자라는 지적이 제기됐다. 한화그룹은 글로벌 방산 경쟁력을 높이기 위한 조치라고 설명하며 각종 후속 조치를 내놓고 있다. 한화 승계와 유상증자를 둘러싼 논란의 배경을 살펴보고 급성장 중인 글로벌 방산시장에서 한화를 넘어 K방산의 미래 경쟁력 제고를 위한 전략을 짚어본다.

|

한화그룹의 삼 형제가 승계 정공법을 택하면서 한화에어로스페이스의 유상증자 관련 의혹을 잠재웠다. 삼 형제는 김승연 회장의 지분을 증여받으며 승계 논란을 정면 돌파했다. 한화에너지와 한화임팩트는 한화오션 매각으로 확보한 자금을 한화에어로 지분 투자에 활용해 해당 자금이 승계 수단이 될 수 있다는 논란을 불식시켰다. ㈜한화와 한화에너지 합병 계획 역시 없다고 밝혀 승계 동원 가능성도 원천 차단했다.

① 한화오션 지분 매각대금 1.3조원, 한화에어로 회수…승계 활용 의혹 불식

|

올해 초 한화그룹 내부 지분 이동으로 삼 형제의 승계와 계열분리가 본격화했다는 시각이 많았다. 지난 2월 한화에어로스페이스는 한화임팩트파트너스(5.0%)와 한화에너지(2.3%)가 보유한 한화오션 지분 7.3%를 매입했다. 거래로 ▲한화임팩트의 미국 법인인 한화임팩트파트너스 8880억원 ▲한화에너지 1236억원 ▲한화에너지 싱가포르 2884억원 등 총 1조3000억원의 유동성을 확보했다.

당시 시장에선 해당 지분 거래가 승계 자금을 마련하기 위한 것이라는 의혹을 제기했다. 한화에어로스페이스가 삼 형제의 승계를 지원하기 위해 무리하게 한화오션 지분을 사들였다는 분석이다.

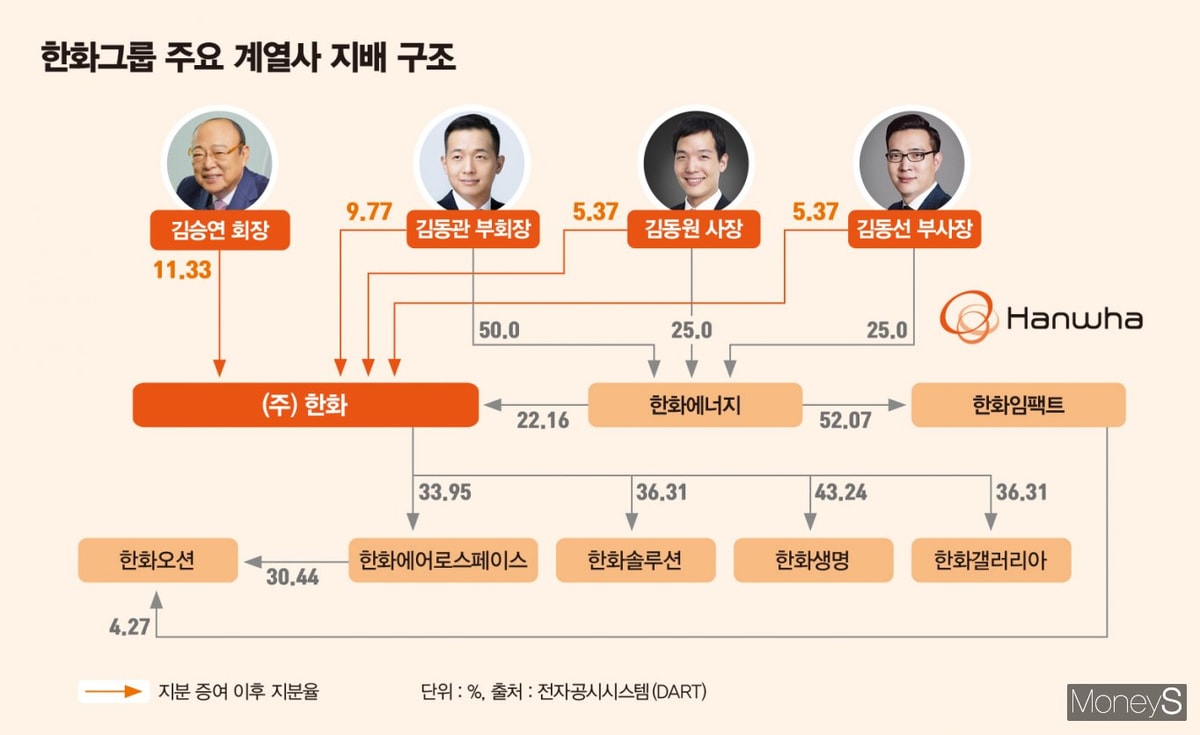

한화그룹은 '삼 형제→한화에너지→한화임팩트'로 이어지는 지분구조를 갖고 있다. 한화에너지는 삼 형제가 지분 100%를 보유한 회사로 한화임팩트를 지배한다. 이 때문에 한화오션 매각대금 1조3000억원이 승계에 활용될 것이란 의혹이 제기됐다.

한화그룹은 오해를 정면 돌파하기 위해 한화오션 지분 매각으로 확보한 자금을 모두 한화에어로스페이스 유증에 투입했다. 지난달 한화에너지, 한화임팩트파트너스, 한화에너지싱가포르 등 3사는 이사회를 열고 1조3000억원 규모 제3자 배정 유상증자에 참여하기로 결의했다.

한화오션 매각 대금이 승계에 쓰일 것이란 우려도 해소됐다. 한화에어로스페이스가 한화에너지 등에 한화오션 지분 매각대금으로 지급한 1조3000억원이 다시 한화에어로스페이스에 되돌아갔기 때문이다.

② 김승연 회장 증여로 승계 필요한 지분 확보 마쳐

|

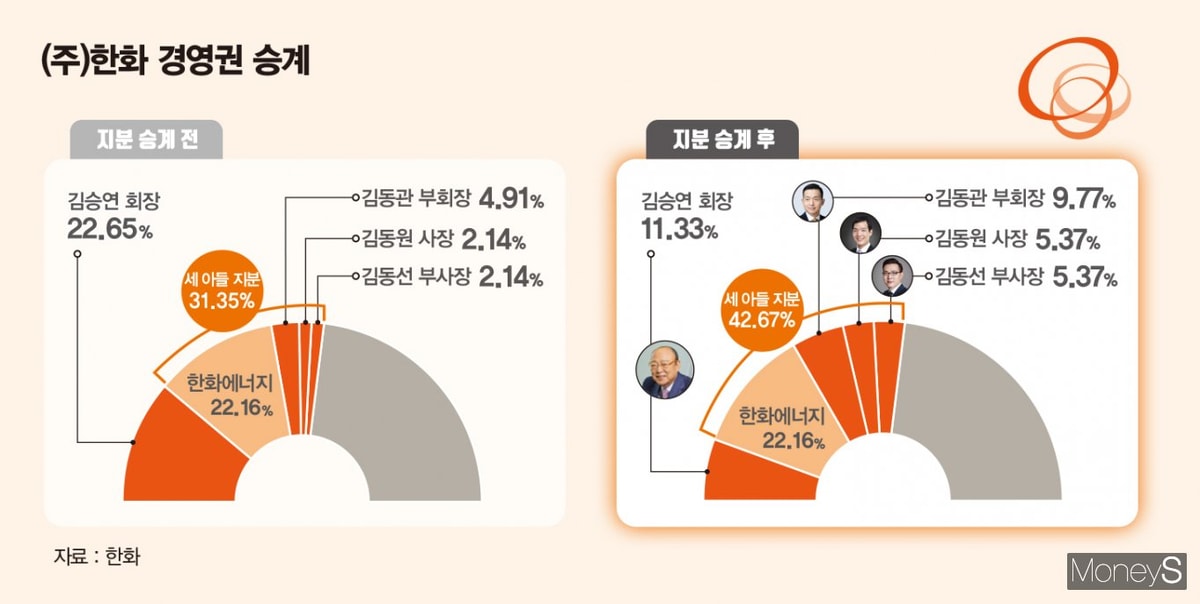

한화그룹은 승계 관련 오해를 신속하게 해소하고 본연의 사업에 집중하기 위해 정공법을 택했다. 지난 3월 김 회장은 자신이 보유한 ㈜한화 지분 11.32%를 김동관 부회장, 김동원 사장, 김동선 부사장에게 각각 4.86%, 3.23%, 3.23%씩 증여했다.

지분 증여로 삼 형제의 경영권 승계가 마무리됐다. ㈜한화의 지분 구조는 김 회장 11.33%, 김동관 부회장 9.77%, 김동원 사장 5.37%, 김동선 부사장 5.37% 등으로 재편됐다. 삼 형제가 지분 100%를 보유한 한화에너지의 ㈜한화 지분 22.16%를 더하면 삼 형제의 지분율은 42.67%에 이른다.

증여로 김 부회장의 입지도 공고해졌다. 한화에너지 지분을 ㈜한화 지분으로 환산해 더하면 김 부회장의 지분율은 20.85%로 늘어 ㈜한화의 최대 주주가 됐다. 김 회장의 증여 후 ㈜한화 지분(11.33%)을 넘어서는 규모로 실질적인 경영권이 이양됐다는 평가다.

한화그룹은 과거에도 모범적인 승계 절차로 재계의 주목을 받았다. 2006~2007년 김 회장이 보유한 지분을 세 아들에게 증여할 때도 1200억원이 넘는 증여세를 납부했다. 이번 증여는 약 2200억원 규모로 추산되며 세 형제는 연부연납(최대 5년 분할 납부)과 지분담보 대출을 활용할 전망이다.

③ ㈜한화·한화에너지 합병 가능성 원천 차단

한화그룹은 "승계를 위한 계열사 간 합병은 없다"고 못 박았다. ㈜한화와 한화에너지 합병으로 승계를 지원할 수 있다는 의혹을 전면 부인했다. 한화그룹은 한화에너지가 사실상 지주사 역할을 하는 ㈜한화 지분을 보유하는 '옥상옥'(屋上屋) 지배구조를 갖고 있다.재계에선 세 형제가 지분 100%를 보유한 한화에너지가 IPO(기업공개)로 일부 구주를 현금화하고 상장 이후 ㈜한화와 합병할 것으로 예상했다. 이 경우 세 형제는 추가 자금 투입 없이 그룹의 지배력을 확대할 수 있다.

한화그룹이 합병 가능성을 원천 차단하면서 한동안 현 체제가 유지될 전망이다. 공정거래법은 지주사가 상장 자회사 지분을 30% 이상 보유하도록 하고 있다. 자회사도 상장 손자회사 지분을 30% 이상 보유해야 한다. 지주사 체제로 전환하기 위해선 한화에어로가 한화오션 지분을 30% 이상 확보해야 한다. 또한 일반 지주사는 금융 계열사를 소유할 수 없어 한화생명 등 금융 계열사도 분리할 수밖에 없다.

한화그룹 관계자는 "한화에너지와 한화임펙트는 한화오션 지분 매각으로 확보한 1조3000억원을 경영권 승계에 사용하지 않았고 계획도 없다"며 "오해를 불식하고자 1조3000억원을 다시 한화에어로로 되돌려 놓기 위해 제3자 배정 유증에 참여해 원상복구한 것"이라고 말했다. 이어 "한화에어로 증권신고서에도 밝혔듯이 ㈜한화와 한화에너지 합병 계획은 없고 합병할 이유도 전혀 없다"고 덧붙였다.

<저작권자 ⓒ ‘성공을 꿈꾸는 사람들의 경제 뉴스’ 머니S, 무단전재 및 재배포 금지>

<보도자료 및 기사 제보 ( [email protected] )>

-

최유빈 기자